Sytuacja w Turcji, stal i aluminium

Ilość prętów zbrojeniowych potrzebnych do odbudowy po trzęsieniu ziemi w Turcji pozostaje w dużej mierze nieznana, ale spekulacje i wstępne szacunki rządowe spowodowały szybkie umocnienie na światowych rynkach złomu żelaznego.

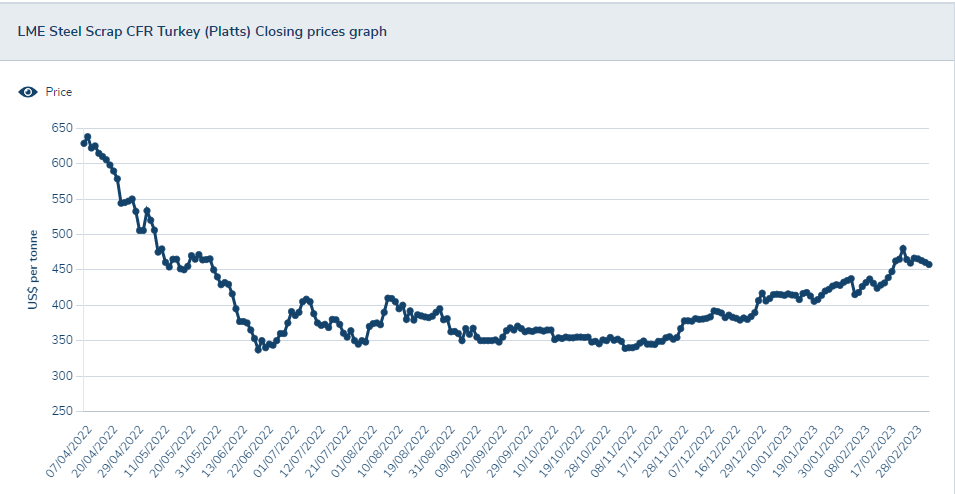

Ponad trzy tygodnie po tym, jak region Iskenderun nawiedziły niszczycielskie trzęsienia ziemi, nadal trwają prace porządkowe i badania zniszczonych obszarów. Pomimo tych ciągłych wysiłków i licznych wstrząsów wtórnych tureccy producenci stali w dotkniętym regionie i innych miejscach szybko powrócili na głębokomorski rynek złomu żelaznego, a solidne wolumeny sprzedaży stali napędzają popyt na złom i ceny do najwyższych od maja 2022 r.

Turecki rząd powiedział producentom stali na początku tego miesiąca, że szacunkowo 4 mln ton prętów zbrojeniowych będzie potrzebnych do prac odbudowy w ciągu najbliższych 3-4 miesięcy, harmonogram, który większość uważa za nierealistyczny.

Zakładając standardowe straty stopu między prętami zbrojeniowymi a złomem, źródła rynkowe oszacowały, że gdyby wszystkie pręty zbrojeniowe według szacunków rządu były produkowane w kraju, wymagałoby to około 4,5 mln ton złomu, czyli mniej więcej jednej piątej wolumenu importu tego kraju w zeszłym roku.

W 2022 r. Turcja importowała 20,6 mln ton złomu, czyli średnio 1,7 mln ton miesięcznie, z czego około 15 proc. pochodziło z rynku żeglugi bliskiego zasięgu.

Dodatkowa ilość złomu wymagana na podstawie wstępnych szacunków rządu wyniosłaby 1,13 mln ton w ciągu czterech miesięcy lub około 37 dodatkowych statków masowych w oparciu o typowe rozmiary ładunku, gdyby rządowy harmonogram był przestrzegany i nie wprowadzono żadnych zmian w polityce importu/eksportu dla wyrobów stalowych.

Byłoby to więcej niż średnia 45 ładunków miesięcznie importowanych przez Turcję w 2022 r.

Jest praktycznie niemożliwe skierowanie tak dużej ilości dodatkowego złomu drogą morską do Turcji w tak krótkim czasie.

Przepływy w regionach eksportujących zostały ograniczone w ostatnich miesiącach i nawet gdyby złom występował w ilościach na całym świecie, niewielu eksporterów byłoby w stanie zwiększyć wskaźniki zbierania i zdolności przetwórcze, aby osiągnąć taki wzrost przesyłek wychodzących.

Chociaż większość uczestników rynku pozostaje sceptycznie nastawiona do danych liczbowych, do których początkowo dążył rząd turecki, zaangażowanie w szybką odbudowę nadal napędza wzrost krajowych cen prętów zbrojeniowych i importowanego złomu.

Stal

Wg platformy analitycznej Tathya Earth, europejska produkcja osiągnęła najwyższy poziom od pierwszego tygodnia lipca. Niedawny wzrost był napędzany przez globalnego producenta stali ArcelorMittal, a także niemiecką firmę ThyssenKrupp i kilka innych, powiedział współzałożyciel Tathya, Himangshu Das, w rozmowie z Argus.

W ostatnich miesiącach wzrosła aktywność w mniejszych europejskich hutach w regionie. Wzrosła produkcja w zakładach Liberty w Galati i Ostrawie. Podobnie jak produkcja słowackiego producenta stali US Steel Kosice.

Aluminium

Popyt na aluminium w Europie pozostaje w dalszym ciągu stłumiony. Niektórzy analitycy twierdzą obecnie, że popyt raczej nie powróci do normy przed drugą połową roku, rynki będą wówczas podatne na zagrożenia, ponieważ nawet niewielki wzrost popytu może ujawnić braki w łańcuchu dostaw i doprowadzić do szybkiego wzrostu cen i premii.

Rynki budowlane pozostają osłabione z powodu wojny na Ukrainie i wysokich stóp procentowych, podczas gdy szerszy rynek budowlany również wraca do długoterminowych średnich po wzroście w zeszłym roku. Produkcja samochodów w Europie nadal spada, pomimo wzrostu produkcji pojazdów elektrycznych, a nawet rynki opakowań złapały zadyszkę.

Londyńska Giełda Metali (LME) szybko wprowadziła własny zakaz umieszczania rosyjskiego metalu w magazynach w USA, potwierdzając, że stanowisko LME w sprawie rentowności rosyjskiego metalu jest zgodne z rządami.

W magazynach LME w USA nie ma rosyjskiego aluminium, podobnie jak nie ma żadnych transakcji dostarczających rosyjski metal nabywcom z USA – rynek sam się usankcjonował na długo przed podjęciem jakichkolwiek konkretnych działań przez rząd.

Jakakolwiek poprawa popytu prawdopodobnie doprowadzi do znacznej reakcji rynku, w którym ceny i premie będą wrażliwe w obliczu ograniczonej podaży. Realia tej sytuacji widzieliśmy na przykładzie P0610 — aluminium o wyższej czystości niż standardowy P1020 dostarczany na LME. Niewielka liczba europejskich producentów aluminium o wysokiej czystości, miała pod koniec 2022 r. problemy, które spowodowały spadek podaży, w wyniku czego szybko wzrosła różnica w premiach między P0610 a P1020.

Rozwiązaniem problemu zastąpienia utraconych dostaw może być rosnący import chińskiego metalu w postaci tzw. „fałszywych półfabrykatów” – półproduktów aluminiowych, które liczą się jako aluminium przetworzone, ale mają być po prostu przetapiane z powrotem do pierwotnych jednostek aluminium. Ale taryfy i cła na chiński eksport aluminium oznaczają, że handel ten będzie opłacalny tylko przy znacznie wyższych cenach.

Opracowanie: Łukasz Lasota, Lasota Solutions